この記事では、

と疑問を抱える方の悩みを解決できる記事になっています。

マリオットアメックスプレミアムの年会費は49,500円。

安いスマホやタブレットが1台購入できる金額です。

果たして、その金額を投じてまでカード入会する必要があるのかどうか。

そして、クレジットヒストリーを傷つけずにスムーズに入会できるかどうか。

お金と信用に関わる判断は慎重に行うべきです。

また、マリオットのホテルに無料宿泊するにはまとまったポイントが必要です。

ある程度のランクのホテル(ウェスティンやシェラトン、Wホテルなど)に1泊するだけのポイントを日常決済で貯めようと思った場合、月15万円(1年間で54,000ポイント)程度の決済が見込めれば、カード保有の恩恵を受けられると考えていいでしょう。

記事前半では、旅好きやマイラーががマリオットアメックスプレミアムをメインカードにするべき11の理由とお得な使い方を紹介しています。

記事後半では、マリオットアメックスプレミアムのデメリットとそれを補うサブカードの使い方について紹介しています。

このカードを持つことで、大切な人や家族との旅行費用を気にすることがなくなり、今まで手の届かなかった上質なホテル滞在の時間を何度でも気軽に演出することができるようになります。

>>「マリオットアメックスプレミアム紹介プログラム入会特典の対象外者の条件」についてはこちらの記事で詳しく解説しています。

マリオットアメックスプレミアムは、あなたの旅行スタイルを強力にサポートしてくれます。

メインのクレジットカードカードに選ぶことで、

というメリットがあります。

- マリオットアメックスプレミアムがマイラーや旅好きにとってメインカードになる11の理由

- 1.withコロナ時代でも特典を十分に利用できる

- 2.アフターコロナの海外旅行解禁に向けて準備ができる

- 3.爆発的に開業する国内のマリオット系列のホテルでの利用機会が増える

- 4.航空券代にもホテル代にもレストラン代にもお得な使い方ができる

- 5.ANA/JAL両方を含む40社以上の航空会社のマイルを1.25%で貯められる

- 6.カード継続二年目以降、無料宿泊特典がもらえる

- 7.爆発的にマリオットボンヴォイのポイントを貯められる

- 8.マリオットボンヴォイ参加レストランで15%割引が受けられる

- 9.カード入会だけで1泊目からホテル上級会員ステータスを楽しむことができる

- 10.重要な支払いへの安心感

- 11.審査基準が意外と甘い

- 旅行好きにとってメインのクレジットカード選びが大切な3つの理由

- マリオットアメックスプレミアムをメインカードにしてもいい人/ダメな人

- マリオットアメックスプレミアムをメインカードにする条件と使い方

- マリオットアメックスプレミアムが旅行好きのメインカードになる理由まとめ

マリオットアメックスプレミアムがマイラーや旅好きにとってメインカードになる11の理由

マリオットアメックスプレミアムは、あなたの旅行を強力にサポートしてくれます。

どちらにも大活躍します。

また、マリオットアメックスプレミアムをメインのクレジットカードカードに選ぶことで、

というメリットがあります。

マリオットアメックスプレミアムが旅好きのメインカードになる11の理由として、

があります。

>>「マリオットアメックスプレミアム20代独身でも損しないたった2つの秘訣」についてはこちらの記事で詳しく解説しています。

以下で詳しく紹介しています。

1.withコロナ時代でも特典を十分に利用できる

withコロナの現在、旅行系クレジットカードは特典の見直しを迫られています。

平常時ならば「欲しい特典があるかどうか」だけで考えればいいのですが、withコロナ時代のクレジットカード申し込みにおいて真っ先に考えなければならないのは、「そもそも特典が使えるかどうか」です。

コロナ感染症の影響で旅行業界は大ダメージを受けており、旅行系クレジットカード、特にアメックス系のカードへの影響は大きくなっています。

特典は付いているが、外的要因でそもそも使えない(使いづらい)ということになっているのです。

影響を受ける特典の代表例として、

- 空港ラウンジ特典:そもそも旅行に行かない、国内、ましてや海外の空港ラウンジなど使わない

- 海外旅行保険:そもそも海外旅行に行かない

- コンサート・イベント関連チケットの優先予約枠:そもそもイベントが開催されない

- ポイントの交換先が航空会社のマイル交換に有利:旅行に行かない

- 航空券やホテル予約に有利な特典:旅行に行かない

- 海外決済でポイントが有利になる:海外旅行に行けない

- レストラン割引優待:人が集まる場所での食事はなるべく避けたい

などとなっています。

マリオットアメックスプレミアムの特典の中にも、海外旅行保険や空港ラウンジ特典が含まれています。

しかし、メインの特典や機能はマリオットボンヴォイ関連、つまり「ホテル宿泊」に関連するものとなっておりwithコロナ時代でも十分に利用可能であるどころか、年会費をペイするのも簡単です。

また、近年では「ワーケーション」「おこもりステイ」「ステイケーション」といったホテル滞在メインでの旅行やライフスタイルが定着してきており、マリオットアメックスプレミアムのホテル特典は不特定多数の人との接触を避けながら旅行や非日常を楽しむのに最適です。

2.アフターコロナの海外旅行解禁に向けて準備ができる

マリオットアメックスプレミアムは、

- 旅行は好きだけれども、現在は旅行は我慢・自粛している

- アフターコロナの旅行解禁に向けて準備している

という人にぴったりです。

なぜなら、日常決済でメインカードとして使っているだけで、マリオットボンヴォイのポイントが貯まっていくからです。

マリオットボンヴォイのポイントは

- マリオットのホテル宿泊、レストラン利用のポイントとして

- 航空会社のマイルに交換し飛行機代として

利用することができます。

仮に現在、旅行を我慢しているとしても、今のうちからポイントをコツコツ貯めておくことで、いざ旅行解禁になった時に存分に楽しむことができます。

つまり、withコロナ時代の「時間」と「努力」を無駄にすることなくアフターコロナへとつなげることができるのです。

3.爆発的に開業する国内のマリオット系列のホテルでの利用機会が増える

外資系ということもあり、これまで国内のマリオット系列のホテルはそれほど多くはありませんでした。

しかし2021年以降、マリオット系列のホテルは爆発的に増えていきます。

<2021年以降のマリオットボンヴォイ参加ホテル>

しかも、高級ホテルやラグジュアリーホテルだけでなく、素泊まり専用のホテルが高速道路付近に展開することもあり、飛行機を使わずに近場で気軽に旅行したいだけの時などにも利用機会が増えることになります。

今まで縁のなかった人にも、マリオット系列のホテルへの宿泊機会は、今後数年間で確実に増えるでしょう。

4.航空券代にもホテル代にもレストラン代にもお得な使い方ができる

旅行好きの頭を常に悩ませるものとして、

<旅行の三大費用>

があります。

マリオットアメックスプレミアムを上手に利用することで、上記の「旅行の三大費用」に関して無料や割引などにしてもらうことができ、旅行費用が格安になります。

さらに、格安になると同時に、上記3つの質を上げることができます。

つまり、

の2つを同時に実現できるのです。

- 飛行機代

- ホテル代

- レストラン代

を無料にする理由については、以下の章で具体的に紹介して行きます。

5.ANA/JAL両方を含む40社以上の航空会社のマイルを1.25%で貯められる

マリオットアメックスプレミアムをメインカードにすることで、旅の三大費用のうちの一つ、「飛行機代」を無料にすることができ、さらにビジネスクラスやファーストクラスなどの上級クラスの座席にランクアップすることもできます。

マリオットアメックスプレミアムは、ホテル特典に特化したカードですが、旅行や日常決済で高還元率で航空会社のマイルを貯めることができ、陸マイラーにとっても嬉しいカードです。

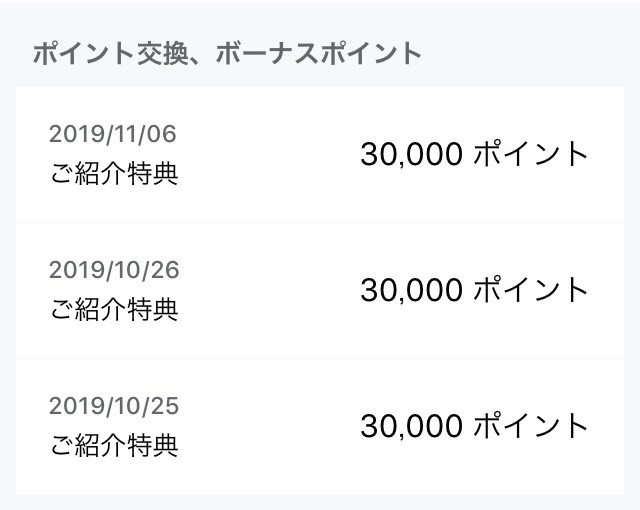

<マリオットアメックスプレミアム決済時の獲得可能ポイント数> 日本に住む人にとって日系の航空会社であるANAやJALに搭乗する機会は多いはずです。 マリオットアメックスプレミアムを持っているだけで、たった1枚でANA/JAL両方のマイルを最高1.25%の還元率で貯めることができます。 マリオットアメックスプレミアムのマイル還元率が最大1.25%である理由は、 からです。 マリオットアメックスプレミアムの利用で貯まるポイントは、マリオットボンヴォイのポイントです。 マリオットボンヴォイのポイントは、世界中の40社以上の航空会社のマイルに交換することができ、特典航空券を発券すれば飛行機代を無料にすることができます。 アメックスのプロパーカードの交換可能エアラインは17社であるのに対し、倍以上の選択肢があります。 という使い勝手の良さです。 1つのポイントを数多くの航空会社のマイルに交換できるメリットとして という点があります。 なぜなら、同じ出発地と目的地でも、航空会社によって必要なマイル数が2〜3万マイルも違うことがあるからです。 もしもたった一つの航空会社のマイルにしか交換できない場合、目的地までの必要マイル数が高めに設定されている、または改悪で高く設定された場合、不便だと感じながらもその航空会社のマイルを使うしかありません。 しかし、たくさんの航空会社のマイルに交換できる場合、目的地までの必要マイル数が少ないところを比較して選び直すことができるのです。 つまり、マリオットボンヴォイのポイントを貯めることによって、常に必要マイル数が一番少ない航空会社を使って世界中を旅行することが可能になるのです。 上記の理由により、本来はホテルポイントですがマイルを貯めるために利用している方も多いポイントプログラムです。 交換できるマイレージプログラムの一覧と交換レートは以下のとおりです。 ANA/JALをはじめ、多くのエアラインのマイルに3ポイント=1マイルで交換できます。 マリオットボンヴォイのポイントは、1度の手続きで60,000ポイント以上を交換するとボーナスが付与される仕組みがあります。 具体的には、1度の手続きで60,000ポイント以上を移行すると、5,000マイルが自動的にプレゼントされます。 一度に60,000ポイント単位を移行することで、 と交換できます。 マリオットアメックスプレミアムのポイントからANAマイルへの面倒な がありません。 ですので、安心してじっくりとANAマイルを貯めることができます。 マリオットアメックスプレミアムをメインカードにすると、実質無期限でマイルを貯めることができます。 マリオットボンヴォイのポイントには有効期限はありません。 マリオットボンヴォイの会員アカウントが有効である限り、ポイントを無期限で貯めることができます。 しかし、マリオットボンヴォイのアカウントを維持するには条件があり、2年に1回以上、以下のうちどれかを行う必要があります。 ※ポイント購入や他のポイントからの交換だけでは、アカウント維持の条件を満たすことはできません。 ただ、マリオットアメックスプレミアムを月に1度、日常決済をするだけでも上記の条件を満たしアカウントを維持することができるので、実質無期限でマイルを貯めることができると言ってもいいでしょう。 マリオットアメックスプレミアムをメインカードにすることで、旅の三大費用のうちの一つ、「ホテル代」を無料にすることができます。 マリオットアメックスプレミアムはカードの150万円利用+2年目以降のカード継続をするとマリオットボンヴォイ参加ホテルで利用可能な「無料宿泊特典」がもらえます。 マリオットアメックスプレミアムの無料宿泊特典の概要は以下の通りです。 特に、 という使い勝手の良い特典であるのが特徴で、「仕事で忙しくて特典を使う暇がなかった」ということになりにくいのが嬉しいです。 よりコストパフォーマンスがお得になるように特典を使うコツとしては、 というポイントを考慮して利用するのがオススメです。 なお、マリオットアメックスプレミアムの年会費は49,500円ですが、宿泊料金が常に5万円以上の高級ホテルに無料宿泊することが可能です。 「無料宿泊特典」というたった1つの特典の使い方のコツを抑えるだけで、年会費以上の元を取ることができます。 >>「W大阪はカテゴリー6!現金よりSPGアメックス無料宿泊特典予約が圧倒的お得な理由」についてはこちらの記事で詳しく解説しています。 「50,000ポイント以内」で宿泊可能なホテルの中には、高級ホテル、ラグジュアリーと呼ばれるものが多数含まれています。 マリオットボンヴォイのホテルには各カテゴリーごとに応じた必要ポイント数が決められています。 つまり、 のホテルに宿泊可能ということになります。 マリオットアメックスプレミアムの無料宿泊特典を上手に利用することで、年会費の元を取るどころか、年会費以上の恩恵を受けることが可能になります。 例えば、マリオットアメックスプレミアムの無料宿泊特典で宿泊可能なお得なホテルの例としては、 ※カテゴリー7。オフピーク時。 などが挙げられます。 上記のホテルに現金で宿泊しようとすると、マリオットアメックスプレミアムの年会費49,500(税込)よりも高額な料金を支払う必要があります。 マリオットアメックスプレミアムは、ホテル決済のメインカードとして使うことでマリオットボンヴォイのポイントが爆発的に貯まります。 つまり、マリオットアメックスプレミアムをメインカードにすることで、旅の三大費用のうちの一つ、「ホテル代」を無料にすることができます。 マリオットボンヴォイ参加ホテル宿泊時に、マリオットアメックスプレミアムで決済した時に貯まるポイントの積算率は、 です。 以下は、爆発的にマリオットボンヴォイのポイント貯める9つの方法です。 特に、マリオットアメックスプレミアムの「紹介」で貯めるポイントは驚異的です。 マリオットアメックスプレミアムの「紹介プログラム」を利用すると、 獲得可能です。 2019年10月25日〜11月6日のたった2週間に、「ご紹介特典」として90,000ポイント貯まっています。 これは、リッツ・カールトン(カテゴリー8)に無料で1宿泊できるだけのポイントです。 マリオットアメックスプレミアムをメインカードにすることで、旅の三大費用のうちの一つ、「レストラン代」が大幅割引になります。 マリオットアメックスプレミアムにはマリオットボンヴォイの「ゴールドエリート」会員のステータスが付帯します。 「ゴールドエリート」会員はマリオットボンヴォイ参加レストラン利用時に15%割引を受けられます。 <マリオットアメックスプレミアム(マリオットボンヴォイ「ゴールドエリート」会員)のレストラン割引特典> 自分へのご褒美や大切な人との特別な時間の演出に役立ちます。 マリオットアメックスプレミアムをメインカードにすることで、ホテル滞在が上質なものに変わります。 上記で紹介した通り、マリオットアメックスプレミアムにはマリオットボンヴォイの「ゴールドエリート」会員資格が付帯します。 Marriott Bonvoyでは入会後、参加ホテル/リゾートのいずれかでの対象となるご宿泊日数が一定数に達すると、エリート会員資格を獲得できます。 マリオットアメックスプレミアムに自動付帯するのは「ゴールドエリート」会員です。 ゴールドエリート会員の特に嬉しい特典が です。 1泊目からホテル滞在を上質なものに変えてくれます。 ただし、「ゴールドエリート」では、 といった特典を享受することができません。 上記のような特典を楽しみたいならば、「プラチナエリート」を目指すことをおすすめします。 マリオットアメックスプレミアムを保有することで、最短で「プラチナエリート」になることができます。 クレジットカードのメインの機能は「支払い」に関することです。 お金に関わることなので、不安なことや気になることはいつでもすぐに解決し安心して利用したいものです。 その点、アメックスには24時間いつでも対応してくれるカスタマーセンターがあります。 アメックスのカスタマーセンターに電話をするとわかりますが、他のカード会社に比べてオペレーターの受け答えの質が高いことがわかります。 など、問い合わせの中で仮にその場で答えてもらえない事項があっても、調べた後にもう一度連絡をくれ、必ず解決することができます。 しかも、対応を担当してくれたオペレーターさんの名前も教えてもらうことができるので責任を持って対応してもらっていることがわかります。 いざという時のメイン決済カードとして、お財布の中に大きな安心を持ち運ぶことができます。 マリオットアメックスプレミアムにも入会審査があります。 しかし、審査基準はそれほど高くはありません。 もちろん、クレジットカードの審査なので、過去の支払履歴(クレジットヒストリー)や安定した収入があるかどうか、という点はしっかり審査されます。 これは、他のクレジットカードも同じです。 しかし、アメックスには、「年収◯◯万円以上」という年収による申し込み資格基準はないので、仮に高年収でなくても審査を通過することは十分可能です。 他社のカードも含めて、過去に支払い遅延などを起こしていなければ審査を通過する可能性は非常に高いでしょう。 クレジットカードはあなたのライフスタイルを強力にサポートしてくれます。 ただし、自分の旅行スタイルやライフスタイルに合ったクレジットカードを持たなければ、様々な機能や特典も宝の持ち腐れになってしまいます。 以下では、マイラーや旅行好きにとってメインのクレジットカード選びが大切である3つの理由を解説します。 クレジットカードのポイント制度には多種多様なものがあり、旅好きには嬉しい が高還元率で貯まるものがあります。 最も利用額が大きくなるメインのクレジットカードに上記のようなものを選ぶことで、無駄なくポイントやマイルが貯まるようになります。 自分の旅行スタイルにとって必要なポイントやマイルが高還元率で貯まるものを選ぶことで、使うたびに次の旅行に近づくことができるので、カードを使うのが楽しみになってきます。 クレジットカードの役割は、ポイントやマイルを貯めることだけではなく、様々な特典も付帯してきます。 など、クレジットカードを保有することで、旅行に関する多種多様なサービスでの優待や割引を受けることができるようになっています。 自分の旅行スタイルにとって重要な特典が付帯しているクレジットカードをメインに選ぶことで、旅行がさらに楽しくなり、充実したものになります。 保有するクレジットカードの枚数が多くなればなるほど、 といった問題にぶつかります。 「保有枚数をなるべく少なくしたい」というのが人情です。 自分の旅行スタイルに必要な機能や特典をなるべく多く備えたものをメインのクレジットカードに選ぶことで、保有枚数を少なく抑えることができます。 以下は、マリオットアメックスプレミアムをメインカードにするべき人、するべきでない人の特徴について紹介します。 ただ、マリオットアメックスプレミアムは万能カードなので、旅好きであればほとんどの人にとって所有するメリットがあります。 ですので、マリオットアメックスプレミアムを所有するべきでない人の特徴にフォーカスして解説します。 そもそも旅が嫌いな人は、マリオットアメックスプレミアムを持つべきではありません。 なぜなら、 という理由があるからです。 お金の使い方がマリオットアメックスプレミアムというクレジットカードの特性にマッチしていなければ、非常にコスパの悪いカードになってしまいます。 アメリカン・エキスプレスというクレジットカードには、他社のクレジットカードとは明らかに違う世界観や独特の感覚があります。 サービスや特典をトラベル&エンターテイメントに特化して提供していること由来するもので、それが理由となり「ステータス性」「裕福層向け」などと呼ばれたりもします。 特に、 などの豊富な特典は、カードホルダーの のために整えられており、それが「アメックスらしさ」と呼ばれるものになっています。 ただし、この「アメックスらしさ」というのは、上記のサービスを使いこなしてこそ感じられるものです。 もし仮に、上記のようなアメックスの得意分野であるトラベル&エンターテイメントに縁遠いライフスタイルをしている人がアメックスを持った場合、 ということになってしまいます。 マリオットアメックスプレミアムは、外資系ホテルチェーンの「マリオットボンヴォイ」参加ホテルの利用に特化したカードです。 日系のビジネスホテルやシティホテルなどの利用が多い場合、ほとんど役に立たないでしょう。 世界のホテルチェーンの2大ブランドに があります。 上記のうち、「ヒルトン」系列のホテルに宿泊することが多い場合、ほとんど役に立たないでしょう。 マリオットアメックスプレミアムの家族会員カードは、 となっています。 しかし、マリオットボンヴォイのホテル利用をお得にする目的で、マリオットアメックスプレミアムの家族カードを発行するのはオススメできません。 なぜなら、マリオットアメックスプレミアムの家族会員カードには は付帯しないからです。 つまり、家族会員カードではホテル滞在も、レストラン割引もお得にはならないのです。 もし、夫婦二人などで上級会員特典を楽しみたいならば、本会員カードを2枚発行することをおすすめします。 マリオットアメックスプレミアムにはカード決済でお得になる特約店がありません。 <マリオットアメックスプレミアム決済時の獲得可能ポイント数> カード決済時にお得に感じられることは少なくなります。 しかし、上記で紹介したように、ポイント→マイル交換時に交換率が上がる仕組みがあります。 結果的に、特約店ありのクレジットカードに比べ、広い範囲のあらゆる決済でマイル還元率が上がることになり、特約店なしのデメリットを補うことができます。 上記では、マリオットアメックスプレミアムを旅行や生活決済のメインカードにするメリットを紹介してきました。 ですが、マリオットアメックスプレミアムも決して、完璧ではありません。 以下では、弱点を補いながらマリオットアメックスプレミアムをメインカードにする条件や使い方を紹介します。 マリオットアメックスプレミアム以外のカードをサブカードとして所有することで、SPGアメックスのデメリットや弱点を補うことができます。 以下では、マリオットアメックスプレミアムをメインカードとして、サブカードを所有するすることのメリットを紹介します。 とし、2枚持ちする方法です。 とし、2枚持ちする方法です。 アメックスのクレジットカードは世界中で利用可能ですが、特に海外ではアメックスのカードで決済できない場合も多いのです。 そうした時に、VISAやMastercard、など別の国際ブランドのカードをもう一枚お財布に入れておくことで、海外旅行の不安をなくすことができます。 サブカードの特典でマリオットアメックスプレミアムの弱点を補う方法です。 例えば、年会費無料のクレジットカードをサブカードに持つことで、海外旅行保険の金額を上乗せすることができます。 年会費が永年無料で、しかも付帯している海外旅行傷害保険の保証内容が充実しているクレジットカードとして「エポスカード」が有名です。 エポスカードの自動付帯の海外旅行傷害保険は以下のようになっています。 上の表で重要なのは、「傷害治療費用」と「疾病治療費用」です。 この2つの項目は、他のクレジットカード付帯の金額と合算することが可能です。 そして、この項目の合算金額は多ければ多いほど安心であるのはいうまでもありません。 上記の表のように、クレジットカードの旅行傷害保険には様々な項目があります。 ですが、その中でも一番注目すべき項目は、「傷害治療費用」と「疾病治療費用」の項目です。 なぜなら、旅先で一番遭遇する率が最も高いのは、ちょっとしたかぜや病気・怪我などで現地の病院で診てもらうことだからです。 そうした際の入院費などをカバーしてくれるのが、この2つの項目です。 旅好きならわかると思いますが、海外旅行に出かけるには国内での旅行よりも、よりトラブルに遭遇する確率が上がることが考えられます。 また、当然ながら海外では健康保険の対象外であり、何かあった際の医療費は日本とは比べ物にならないほど高額であるケースが多いのです。 ですので、少の病気や軽いけがなどによる入院でも数百万円の治療費を請求されたというケースもあります。 その際に大きな安心となってくれるのが、上記の「傷害治療費用」と「疾病治療費用」の項目です。 「傷害治療費用」と「疾病治療費用」は、他のクレジットカードと合算することも可能ですから、他に何枚クレジットカードを持っていようとも、さらに上乗せで、上記の補償が受けられるということになります。 しかも自動付帯であるので、海外旅行に行くたびに掛け捨ての保険に入らなくてよくなるので、今後の旅行の保険金の節約にも繋がります。 ちなみに、マリオットアメックスプレミアムの海外旅行保険はと合算すると以下のようになります。 ※()内は利用付帯。 マリオットアメックスプレミアムには、ゴールドカード各種と同等の国内主要空港ラウンジを利用可能な特典があります。 しかし、海外旅行で空港ラウンジを利用したい方にとっては、もの足りない設定となっています。 そこで、「プライオリティ・パス」の特典が付帯するクレジットカードをサブカードで持つことで、世界中の国際空港でラウンジ利用ができるようになります。 マリオットボンヴォイのホテルをよく利用する方にとっては、「ゴールドエリート」の特典は少々物足りないかもしれません。 そこで、「プラチナチャレンジ」を行うことで、「プラチナエリート」の特典を最短最安で手に入れることができます。 プラチナエリートの特典では、空室状況により などを楽しむことができます。 マリオットアメックスプレミアムはあなたの旅行スタイルを強力にサポートしてくれます。 マリオットアメックスプレミアムをメインのクレジットカードカードに選ぶことで、 というメリットがあります。 マリオットアメックスプレミアムが旅好きのメインカードになる11の理由として、 があります。

たった1枚でANA/JAL両方のマイルを1.25%で貯められる

交換可能航空会社

JAL

ANA

交換レート

3ポイント=1マイル(1%)

最大1.25%3ポイント=1マイル(1%)

最大1.25%

交換手数料

無料

無料

交換可能数上限

実質無制限

実質無制限

40社以上の航空会社のマイルに交換できる

航空会社のマイレージプログラム

ポイント : マイル

エーゲ航空

3:1

Aer Lingus AerClub

3:1

アエロフロート ボーナス

3:1

エアロメヒコ クラブプレミエ

3:1

エアカナダ アエロプラン

3:1

エールフランス/KLM フライングブルー

3:1

ニュージーランド航空Airpoints™

200:1

アラスカ航空 Mileage Plan®

3:1

アリタリア航空ミッレミリア

3:1

ANAマイレージクラブ

3:1

アメリカン航空

3:1

アシアナ航空アシアナクラブ

3:1

アビアンカ航空 LifeMiles

3:1

ブリティッシュ エアウェイズExecutive Club

3:1

アジアマイル

3:1

コパ航空 ConnectMiles

3:1

デルタスカイマイル

3:1

エミレーツスカイワーズ

3:1

エティハド ゲスト

3:1

フロンティア航空EarlyReturns®

3:1

海南航空

3:1

ハワイアン航空 HawaiianMiles®

3:1

Iberia Plus

3:1

InterMiles

3:1

日本航空 (JAL) マイレージバンク

3:1

ジェットブルー航空TrueBlue™

6:1

大韓航空スカイパス

3:1

LATAM航空 LATAMPASS

3:1

Multiplus

3:1

カンタス フリークエントフライヤー

3:1

カタール航空プリビレッジクラブ

3:1

サウディア航空

3:1

シンガポール航空クリスフライヤー

3:1

南アフリカ航空 Voyager

3:1

サウスウエスト航空 Rapid Rewards

3:1

TAPポルトガル航空

3:1

タイ国際航空

3:1

ターキッシュエアラインズ Miles&Smiles

3:1

ユナイテッド航空マイレージプラス

3:1.1

ヴァージンアトランティック航空Flying Club

3:1

ヴァージンオーストラリア Velocity Frequent Flyer

3:1

Vueling Club

3:1

60,000ポイント以上の交換で5,000マイルが上乗せ

陸マイラーに嬉しいANAマイル移行上限と移行手数料が無料

実質マイルの有効期限がない

6.カード継続二年目以降、無料宿泊特典がもらえる

マリオットアメックスプレミアム年会費

W大阪のスタンダードルーム最低宿泊料金

マリオットアメックスプレミアム年会費コストパフォーマンス

49,500円

2021年10月:55,100円(10/4、10/6、10/18、10/25、10/27のみ利用可能)

111.3%

2022年1月:55,100円(1/1、1/8、1/14、1/15、10/27以外利用可能)

111.3%

2022年2月:55,100円

111.3%

50,000ポイントで無料宿泊が可能なホテル

年会費を実質無料にすることができる

7.爆発的にマリオットボンヴォイのポイントを貯められる

8.マリオットボンヴォイ参加レストランで15%割引が受けられる

9.カード入会だけで1泊目からホテル上級会員ステータスを楽しむことができる

会員ステータス

必要宿泊日数

メンバー

–

シルバー

対象となるご宿泊10〜24泊

ゴールド

対象となるご宿泊25〜49泊

プラチナ

対象となるご宿泊50〜74泊

チタン

対象となるご宿泊75泊以上

アンバサダー

対象となる宿泊100泊および滞在で獲得した対象となる料金に基づく対象となる年間ご利用額20,000米ドル

特典

Marriott Bonboy

会員

0~9泊/年Marriott Bonboy

シルバーエリート

10~24泊/年

Marriott Bonboy

ゴールドエリート

25~49泊/年

Marriott Bonboy

プラチナエリート

50~74泊/年

Marriott Bonboy

チタンエリート

75~99泊/年

Marriott Bonboy

アンバサダーエリート

年間100泊滞在+対象となるご利用金額年間20,000米ドル

客室内無料

インターネットアクセス

※より早いインターネット◯

◯

◯

◯

◯

◯

会員料金

◯

◯

◯

◯

◯

◯

モバイル チェックイン/サービス

◯

◯

◯

◯

◯

◯

完全予約保証

◯

◯

◯

◯

◯

ポイントボーナス

◯

10%ボーナス◯

25%ボーナス◯

50%ボーナス◯

75%ボーナス◯

75%ボーナス

優先レイトチェックアウト

※客室状況にろちご利用いただけない場合もあります

◯

◯

午後2時◯

午後4時◯

午後4時◯

午後4時

エリート会員専用サポート

◯

◯

ホテルのウェルカムギフト

※ブランドにより異なります

◯

◯

ポイント◯

ポイント、朝食

オファーまたはアメニティ◯

ポイント、朝食

オファーまたはアメニティ◯

ポイント、朝食

オファーまたはアメニティ

より望ましい客室へのアップグレード

客室状況によりご利用いただけない場合もあります

◯

◯

一部スイートを含む◯

一部スイートを含む◯

一部スイートを含む

ラウンジへのアクセス

◯

◯

◯

客室タイプの保証

◯

◯

◯

年間チョイス特典

(スイートナイトアワード5泊分またはギフトオプション)

対象となる宿泊日数50泊の特典

◯

年間チョイス特典

(スイートナイトアワード5泊分またはギフトオプション)

対象となる宿泊日数75泊の特典

◯

48時間前予約保証

◯

◯

アンバサダーサービス

◯

Your 24

◯

「プラチナチャレンジ」を目指す人にもおすすめ

10.重要な支払いへの安心感

11.審査基準が意外と甘い

旅行好きにとってメインのクレジットカード選びが大切な3つの理由

1.旅行や日常決済で無駄なくポイント/マイルを高還元率で貯めることができる

2.旅行に関する多種多様なサービスでの優待や割引を受けることができる

3.保有枚数をなるべく少なくしたい

マリオットアメックスプレミアムをメインカードにしてもいい人/ダメな人

そもそも旅が嫌いな人

外資系ホテルが嫌いな人

ホテル滞在はヒルトン系がメインな人

家族カードに期待する人

マリオットアメックスプレミアムの特約店に期待する人

マリオットアメックスプレミアムをメインカードにする条件と使い方

マリオットアメックスプレミアム以外のサブカードを持つ

アメックスブランドで2枚持ちする

アメックス以外の国際ブランドを持つ

サブカードの特典で補う

サブカードの海外旅行保険で弱点を補う

保険の種類

保険金額

傷害死亡・後遺障害

最高500万円

傷害治療費用

200万円(1事故の限度額)

疾病治療費用

270万円(1疾病の限度額)

賠償責任(免責なし)

2,000万円(1事故の限度額)

救援者費用

100万円(1旅行・保険期間中の限度額)

携行品損害(免責3,000円)

20万円(1旅行・保険期間中の限度額)

傷害治療費用(1事故の限度額)

疾病治療費用(1疾病の限度額)

SPGアメックス

200万円(300万円)

200万円(300万円)

エポスカード

200万円

270万円

合計

400万円(500万円)

470万円(570万円)

サブカードの空港ラウンジ特典で弱点を補う

プラチナチャレンジを行う

マリオットアメックスプレミアムが旅行好きのメインカードになる理由まとめ